خلیج فارس | نقش گاز در خلیجفارس

نقش گاز در خلیجفارس چیست ؟

در حال حاضر، بخش عمده ای از گاز تولید شده در کشورهای شورای همکاری خلیج فارس در داخل همان کشورها مصرف می شود.

نقش گاز در خلیج فارس

در حال حاضر، بخش عمده ای از گاز تولید شده در کشورهای شورای همکاری خلیج فارس در داخل همان کشورها مصرف می شود: عربستان سعودی و ایران با هم بیشتر از چین گاز مصرف می کنند! با این حال، به دلیل تغییر در الگوهای تقاضا و چشم انداز انقباض بیشتر در عرضه گاز روسیه، تولیدکنندگان خاورمیانه تشویق شده اند تا برنامه های توسعه خود را سرعت بخشند.

دور شدن اروپا از گاز طبیعی روسیه و گاز طبیعی مایع (LNG) فرصت های جدیدی را برای تولیدکنندگان نفت و گاز طبیعی در خاورمیانه فراهم می کند. از آنجایی که آفریقا از حیث امنیت انرژی در رأس برنامه های سیاسی و اقتصادی رهبران جهان قرار گرفته است، جغرافیای انرژی جدیدی در حال شکل گیری است. اما تلاش برای جایگزینی منابع انرژی روسیه در آینده نزدیک باید با نیاز فوری به کاهش انتشار کربن و مدیریت انتقال انرژی سازگار باشد. مناقشه اوکراین به دنبال کاهش شدید سرمایهگذاریهای بالادستی در سالهای 2015 و 2016 و متعاقب آن سقوط تقاضا و قیمت نفت در سال 2020، محدودیتهای موجود را در دسترسی به منابع افزایشی تشدید کرده است.

با این حال، تقاضای LNG به چنددلیل، از جمله ذخیره سازی های پیش بینی نشده، تقاضای بالا در آسیا و ظرفیت ذخیره سازی پایین در اروپا، همچنان بالا است.

هدررفت گاز به دلیل سوزاندن و انتشار متان

از ده تولیدکننده بزرگ گاز جهان، سه تولیدکننده گاز در خلیج فارس حضور قرار دارند. با وجودی که عرضه گاز از سال 2005 دو برابر شده است ولی همچنان از تقاضای جهانی عقب است. آژانس بین المللی انرژی (IEA) تخمین می زند که تولیدکنندگان خاورمیانه و شمال آفریقا در صورتی که از سوزندان گاز در محل استخراج و پالایشگاه ها خودداری و با انتشار متان مقابله کنند، می توانند عرضه گاز را به میزان 20 میلیارد مترمکعب افزایش دهند. امارات، کویت و عمان از جمله تولیدکنندگان عربی نفت در حوزه خلیج فارس هستند که واردکنندگان خالص گاز طبیعی هستند که بخشی از نیازمندی آنان توسط قطر تامین می شود. هر یک از شش کشور عضو شورای همکاری گاز در خلیج فارس (عربستان سعودی، امارات متحده عربی، کویت، بحرین، عمان و قطر) سیاست گاز مستقلی دارند. تاکنون هیچ تلاشی برای پایان دادن به این سیاست پراکنده و ایجاد یک شبکه گازی یکپارچه در شورای همکاری خلیج فارس صورت نگرفته است. شکل گیری یک بازار واقعی گاز منطقه ای این نابرابری ها را از بین می برد.

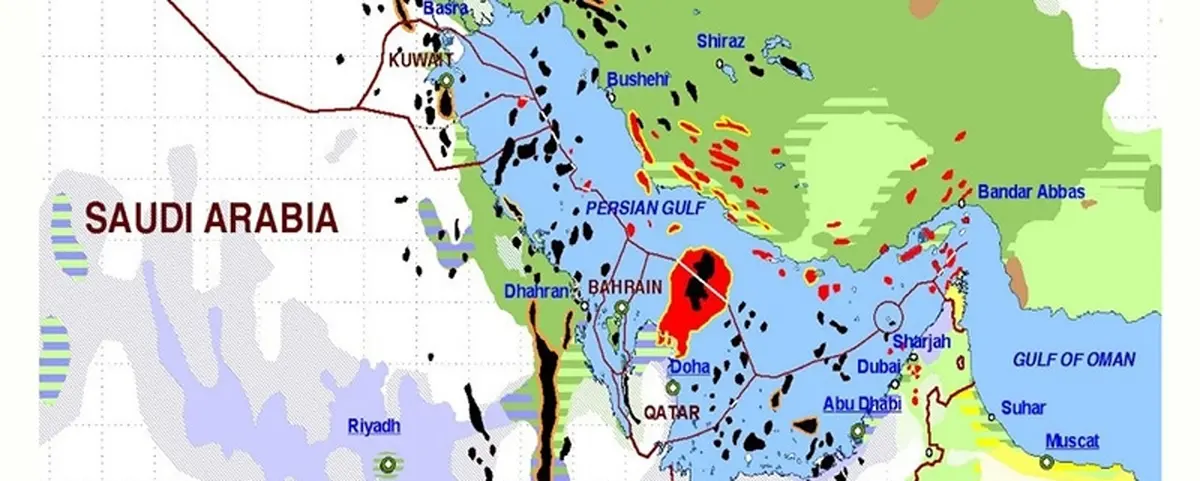

طرح اتحادیه اروپا برای حذف تدریجی واردات گاز طبیعی روسیه و به دنبال آن نفت خام و محصولات پالایش شده، توجه قاره سبز را به سمت تولیدکنندگان سنتی گاز در منطقه خلیج فارس، عمدتاً قطر، شمال آفریقا و شرق مدیترانه معطوف کرده است. خاورمیانه دارای ذخایر گاز طبیعی قابل توجهی است و مجموع ذخایرش حدود 38 درصد کل گاز طبیعی جهان تخمین زده می شود و بسیاری از منابع آن هنوز به طور کامل مورد بهره برداری قرار نگرفته است. کشورهای شورای همکاری خلیج فارس 1.4 تریلیون فوت مکعب ذخایر گاز یا 20 درصد کل ذخایر گاز جهانی را در اختیار دارند اما تولید واقعی، این درصدها را منعکس نمی کند.

قطر به تنهایی 4.5 درصد از تولید گاز جهانی را به خود اختصاص داده است در حالی که پنج کشور دیگر شورای همکاری خلیج فارس در مجموع 6.4 درصد از تجارت جهانی را در سال 2019 تولید کردند اما ایران، با وجود در اختیار داشتن دومین ذخایر بزرگ گاز متعارف پس از روسیه، به دلیل اعمال تحریم های بین المللی، در زمینه توسعه کامل میدان گازی فراساحلی پارس جنوبی دچار مشکل شده است.

همه نگاه ها به قطر است

قطر بعد از توسعه ذخایر عظیم گاز میدان شمالی خود، امروزه بزرگترین صادرکننده LNG جهان به شمار می رود. موقعیتی که به طور متناوب آن را با ایالات متحده و استرالیا به اشتراک میگذارد. سایر تولیدکنندگان نفت و گاز کشورهای عربی حوزه خلیج فارس، واردکنندگان خالص گاز طبیعی و LNG هستند و در مراحل اولیه توسعه منابع انرژی خود به جای گاز بر نفت خام تمرکز کرده اند اما با افزایش تقاضای منطقه ای گاز برای تولید برق، در بسیاری از مناطق خاورمیانه، این روند درحال دگرگونی است.

تغییر در الگوهای تقاضا و چشم انداز کاهش بیشتر عرضه گاز روسیه به اروپا، تولیدکنندگان خاورمیانه را تشویق کرده است تا پروژه های توسعه گاز خود را که برخی از آن ها قبل از بحران اوکراین برنامه ریزی شده بود، سرعت بخشند.

قطر ظرف پنج سال آینده، ظرفیت تولید LNG خود را 40 درصد افزایش خواهد داد و کشورهای امارات و عمان نیز از قیمت های بالای LNG استفاده می کنند تا ظرفیت صادراتی خود را افزایش دهند.

رشد تقاضای گاز در دهه گذشته به جای اروپا بیشتر متوجه آمریکای شمالی، چین و خاورمیانه بوده است. خاورمیانه بازار عمده گاز طبیعی و مصرف کننده بزرگتری نسبت به اتحادیه اروپا است که عمدتاً به عنوان منطقه مهم بازار گاز طبیعی در نظر گرفته می شود. در حالی که نشانه هایی وجود دارد مبنی بر این که در برخی از نقاط جهان، مصرف گاز طبیعی به فلات رسیده و ممکن است میزان آن کاهش یابد. تغییر از نفت به گاز برای تولید برق در خاورمیانه به جز در امارات، بدون هیچ نشانه ای از توقف ادامه دارد. امارات، متنوع ترین ترکیب انرژی کشورهای تولیدکننده نفت خلیج فارس را در اختیار دارد.

ابوظبی در سال 2020 با راه اندازی « نیروگاه اتمی البرکه»، در زمینه تولید برق تا حدی، انرژی هسته ای را جایگزین گاز طبیعی کرده و در عین افزایش 9 درصدی سالانه تولید برق در سال گذشته، بخش برق از سال 2014 تاکنون، نسبت به هر سال دیگر منابع هیدروکربن کمتری مصرف کرده است. آژانس بین المللی انرژی با تخمین میگوید: در سال 2021 مصرف گاز در امارات متحده عربی به میزان 4 درصد کاهش یافت و به گفته این سازمان، افزایش انرژی های تجدیدپذیر، انرژی هسته ای و تولید با سوخت زغال سنگ منجر به کاهش 10 درصدی مصرف گاز شده است.

ابوظبی به طور سنتی برای تولید برق به گاز متکی بوده است. تا سال 2018، بیش از 99 درصد برق این شیخ نشین از طریق گاز تولید میشد که اکنون با انرژی های نوین تکمیل شده است. با توجه به وابستگی ابوظبی به واردات گاز از طریق خط لوله قطر، دولت برنامه هایی را برای کاهش نیاز به گاز و افزایش تولید گاز طبیعی بومی از جمله گاز ترش آغاز کرده است، به این امید که تا سال 2030 به خودکفایی برسد

نقدینگی امارات در افزایش تقاضای LNG

ابوظبی اکنون به بازار پرسود LNG چشم دوخته و ADNOC برنامههایی را برای ساخت پایانه LNG جدید در فجیره تصویب کرده است. این پایانه در خارج از تنگه هرمز قرار دارد، آبراهی استراتژیک که قبلاً منبع تنش بین ایران و همسایگان عرب حوزه خلیج فارس بوده است.

تولید گاز بومی در سراسر اروپا در حال کاهش است و احتمالاً پس از تعیین اهداف سختگیرانه آب و هوایی جدید اتحادیه اروپا در قرارداد سبز خود که حذف تدریجی سوختهای فسیلی تا سال 2050 را مدنظر قرار داده است، تولید آن باز هم با کاهش روبرو خواهد بود. دور شدن خیلی سریع از هیدروکربن ها در تعقیب اهداف خالص صفر و اتکای بیش از حد به روسیه به عنوان منبع نفت و گاز دشواری های زیادی را متوجه اروپا ساخته است. درگیری اوکراین آسیب پذیری اروپا بخاطر وابستگی به گاز روسیه را بیشتر از پیش آشکار ساخت. محدودیت جزئی اتحادیه اروپا بر واردات نفت خام روسیه و تعهد به حذف تدریجی گاز روسیه در طی پنج سال پیامدهای گسترده ای خواهد داشت و احتمالاً صادرکنندگان گاز خاورمیانه و شمال آفریقا از محرومیت روسیه سود خواهند برد.

در حال حاضر، بیشتر LNG قطر در قراردادهای بلندمدت، عمدتاً به سمت بازارهای مشتریان آسیایی روانه می شود و این کشور می تواند تنها مسیر چند محموله را تغییر دهد. اما حدود 4.2 میلیون تن در سال از قراردادهای صادرات LNG قطر در سال 2023 منقضی می شود و به دنبال آن ، قرارداد صادرات 7.9 میلیون تن در سال نیز در سال 2024 به پایان می رسد و ظرفیت انعقاد قراردادهای جدید با آلمان و سایر کشورهای اروپایی فراهم می شود. این بدان معناست که قطر از سال 2025 گاز مازادی برای صادرات خواهد داشت.

بخش عمده LNG قطر تحت قراردادهای بلندمدت مرتبط با نفت بوده و تنها 11 درصد آن در بازارهای نقدی فروخته می شود. قطر از قراردادهای بلندمدت بهعنوان تضمین امنیت انرژی در مواقع بحران و ارجح بر بازار نقدی دفاع کرده است. این رویکرد، خطر نوسانات بالاتر قیمتها در مواقع محدود شدن عرضه را به همراه دارد.

اگرچه برنامه افزایش تولید LNGامارات به دلیل ظرفیت صادرات قطر کمرنگ است، اما تصمیم برای ساخت تاسیسات جدید در فجیره باعث می شود ابوظبی با دسترسی مستقیم به اقیانوس هند، مسیر کوتاه تری را به بازارها ارائه دهد، زیرا نفتکش های قطری باید مسیر طولانی تری را در آب های خلیج فارس و تنگه هرمز طی کنند. این رویکرد، نه تنها زمان کشتیرانی را برای کاربران نهایی کاهش می دهد بلکه این خطر کم اما همیشگی موجود را از بین می برد که ممکن است ایران به تهدیدهای مکرر برای بستن تنگه عمل کند، اگرچه انجام این کار از نظر فنی دشوار است.

عربستان سعودی به استخراج نفت شِیل تمرکز دارد

نیروگاه نفتی عربستان سعودی در حال توسعه منابع گاز متعارف و غیر متعارف خود است اما قصد ندارد به باشگاه صادرکنندگان گاز بپیوندد. پادشاهی عربستان 110 میلیارد دلار برای توسعه ذخایر گاز شیل حوضه جفوره [2] که 200 تریلیون متر مکعب تخمین زده می شود، اختصاص داده است. آرامکو عربستان می گوید پس از عملیاتی شدن کامل این طرح، تا سال 2030، قصد دارد حجم تولیدش را به 2 میلیارد مکعب در روز همراه با 418 میلیون مکعب اتان ، 630 هزار بشکه مایعات گاز طبیعی (NGLs) و میعانات برساند. این طرح همچنین می تواند به طور بالقوه مواد اولیه تولید آمونیاک آبی را تامین کند.

اولین پروژه گاز متعارف که قرار است تا پایان این دهه حجم بیشتری را تحویل دهد، توسعه 1.07 میلیارد مکعب در روز کارخانه فرآوری گاز حویه[3] است که ظرفیت پردازش گاز را تا 19.5 میلیارد مکعب در روز بالا می برد. این گسترش در اواخر سال جاری رخ خواهد داد. همچنین با تکمیل پروژههای فشردهسازی گاز حویه و حراد [4] ، روزانه 1.3 میلیارد فوت مکعب به ظرفیت تولید گاز خام افزوده خواهد شد. انتظار میرود در سال 2025 و با راه اندازی کارخانه فرآوری 2.5 میلیارد مکعبی گاز تنجیب [5] ، ظرفیت پردازش به 22 میلیارد مکعب در روز برسد که دستاوردهای بزرگتری به شمار می آید.

برای تطبیق عرضه گاز با الگوی فعلی تقاضا، آرامکوی عربستان در حال توسعه تأسیسات ذخیرهسازی گاز مخزن حویه عُنیزه [6] است. آرامکو میگوید میتواند در اواخر امسال 1.5 میلیارد فوت مکعب در روز به تاسیسات تزریق کند و تا سال 2024 قادر خواهد بود 2.0 میلیارد مکعب در روز برای نیازهای داخلی خود، به ویژه در فصل اوج تابستان، زمانی که تقاضا برای سرمایش اوج می گیرد ، تولید کند. این شرکت همچنین سرمایه گذاری هنگفتی در سیستم گاز اصلی خود (MGS) انجام داده است که اکنون ظرفیت تامین 9.6 میلیارد مکعب فوت مکعب در روز در مناطق شرقی، مرکزی و غربی پادشاهی را دارد. در حال حاضر آرامکو عربستان سعودی در تلاش است تا این میزان را به 12.5 میلیارد فوت مکعب در روز افزایش دهد . در حالی که این پروژه سال ها از برنامه زمان بندی عقب مانده است، این شرکت می گوید: «انتظار می رود این طرح در نیمه دوم سال 2022 تکمیل شود.»

بحرین هم در آستانه تبدیل شدن به یک واردکننده LNG است، زیرا تقاضا تا پایان دهه به احتمال زیاد از عرضه پیشی خواهد گرفت مگر اینکه اکتشافات جدید به نتیجه برسد. بحرین می تواند به زودی واردات LNG را از طریق واحد ذخیره سازی شناور غیرفعال و گازی سازی مجدد خود با محموله آزمایشی در اوایل سال 2023 آغاز کند. شرکت هلدینگ دولتی انرژی با کنار گذاشتن برنامه های توسعه ذخایر نفتی غیر متعارف به دلیل ملاحظات فنی و هزینه، بر حفظ تولید گاز تمرکز خواهد کرد. این پادشاهی حدود 1.65 میلیارد مکعب در روز را برای مصرف داخلی در تولید برق، ذوب آلومینیوم و پتروشیمی تولید می کند.

منبع بالقوه کلیدی برای تولید گاز اضافی، لایه عمیق حوزه عُنیزه در محدوده میدان بحرین است، جایی که برآوردهای اولیه ذخایر گاز در محل را 35 تریلیون فوت مکعب نشان میدهد، هرچند برای ارزیابی پتانسیل واقعی آن به حفاری بیشتری نیاز است. دو چاه ارزیابی در سال جاری برنامه ریزی شده است که می تواند اطلاعات بیشتری را ارائه دهد. در صورت مثبت بودن نتایج، شرکت نوگاهلدینگ برنامه توسعه و حفر 10 تا 15 چاه را مد نظر دارد و حفاری چاه ها احتمالاً در پایان سال جاری آغاز خواهد شد.

درآمدهای بادآوردهای که تولیدکنندگان عرب خلیج فارس از افزایش شدی قیمتهای نفت و گاز به دست میآورند، این احتمال را افزایش میدهد که اجرای این پروژهها ادامه پیدا کنند و گاز تولید شده را به موقع تحویل دهند تا از وقوع یک شوک انرژی دیگر قبل از پایان دهه جلوگیری شود.

دیدگاه تان را بنویسید